皆さん、こんにちは。

今回は、最近、話題になっているFinTechについて、CAATsとの関連性に関する考察をお伝えしたいと思います。

FinTech(フィンテック)とは、金融(Finance)と技術(Technology)を組み合わせた造語で、金融サービスと情報技術を結びつけたさまざまな革新的な動きを指します(☆)。

FinTechは、私達の生活に身近な存在になってきています。例えば、複数の銀行口座やクレジットカード口座などを一つのスマホアプリで一元管理できる家計簿サービスや、お店で物を買ったり食事をしたりした際のお会計時に、iPadやiPhone等でクレジットカード決済ができる決済サービス、社会的に意義があるような取り組みにネットを通じてお金を集めるクラウドファンディング、スマホのアプリからお金を送れる送金サービス、投資のアドバイスをAIで行うロボアドバイザー等です。これまでは、『お金』にまつわるサービスは、銀行をはじめとした金融機関が担ってきましたが、Fintechでは金融機関のそれぞれが情報技術の活用によって、自社のサービスを提供するのではなく、複数の金融機関のサービスを横断的に利用してサービスを提供する形態が多く、サービス提供者も金融機関というよりもIT企業が主体になっています。

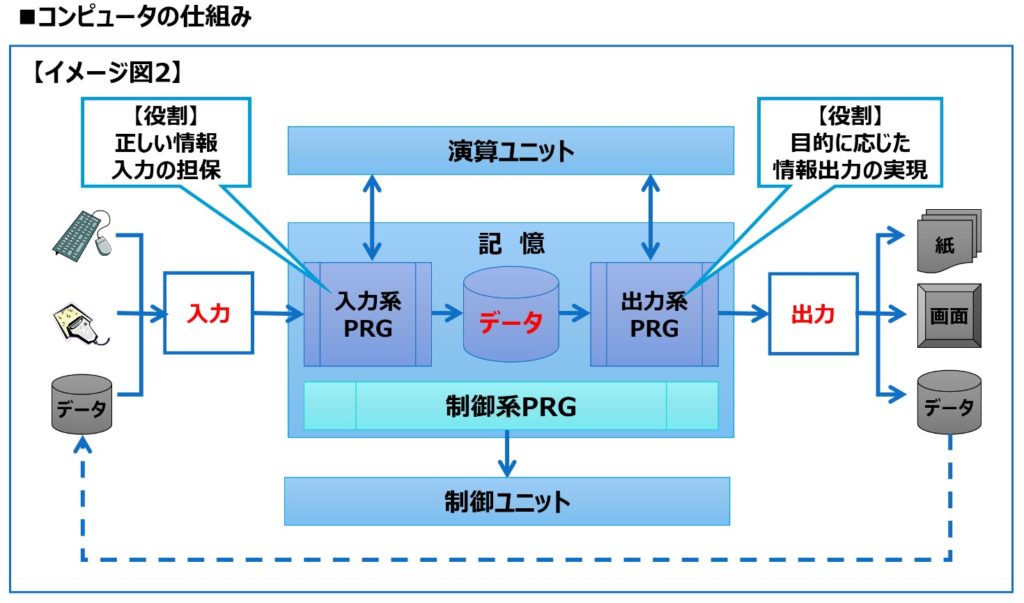

今後、金融サービスに関わらず、各種のサービスは情報技術を活用してますます多様化し、ビジネスモデルも多様化してくるでしょう。これに伴い、監査人にも多様化したビジネスモデルに対応した監査を実施することが求められてきます。しかし、新しいビジネスモデルが生まれても、また、ビジネスモデルがどのように多様化しようとも、それぞれのビジネス遂行にコンピュータシステムを活用する限り、CAATsという視点からすると、すべきことは本質的には変わりません。これは、どんなに複雑なビジネスモデルであっても、コンピュータシステムの本質的な要素には『入力→データ→出力』という3つの要素しかないからです(下図参照)。

(一般社団法人 国際コンピュータ利用監査教育協会主催『ICCP試験対策講座』教材より引用)

つまり、ビジネスモデルを観察し、『入力→データ→出力』という視点で情報を整理してデータを特定し、データ相互間の整合性やデータの正確性・網羅性等の検証を行うことで、必要な監査手続を実施することができるようになり、監査人としての役割を全うできるということになります。

CAATsを実務で活用できる技能があれば、ビジネスモデルをデータに置き換えて考えることができるため、今後、どのようなビジネスモデルが生まれても、監査人として柔軟に対応できるようになります。

なお、ビジネスモデルをデータに置き換えて考えることができる技能は、監査人に限って必要な技能ではありません。何か自分に強みを持ちたいと思っているビジネスパーソンの方にもCAATsを実務で活用できる技能は有用であると考えます。

☆:日本銀行ホームぺージより引用(https://www.boj.or.jp/announcements/education/oshiete/kess/i25.htm/)

※:CAATs ( Computer Assisted Audit Techniques, コンピュータ利用監査技法 )とは、監査人がコンピュータとデータ(IT)を利用して監査手続を実施する技法をいい、CAATsを利用して監査を行うということは、ITを活用して監査を行うことと同義になります。日本では、CAATと表記されることが多いのですが、海外では、複数形のsをつけたCAATsと表記されることが多く、ICAEA(International Computer Auditing Education Association)でもCAATsという言葉を採用しているため、当BlogとしてもCAATsという言葉を使用しています。

一般社団法人 国際コンピュータ利用監査教育協会(ICAEA JAPAN)のFacebookページを開設しております!よろしければ、「いいね」ボタンのご協力をお願いします。